Компания CoinShares представила свой прогноз на 2026 год под названием «Год практической пользы», рассматривая следующий год как момент, когда цифровые активы перейдут от спекуляций к реальному внедрению.

В отчете представлена концепция Гибридной Финансы как центральной структуры, в которой традиционные финансовые институты и инфраструктура блокчейна объединяются в единую систему для решения реальных экономических задач.

Bitcoin достиг рекордных максимумов в 2025 году, одновременно становясь все более тесно интегрированным в институциональные структуры.

Стейблкоины превратились в настоящую инфраструктуру расчетов, токенизация вышла за рамки экспериментальных пилотных проектов, а приложения на основе блокчейна начали приносить стабильный доход.

В отчете подчеркивается, что «криптовалюты входят в эпоху создания ценности», поскольку платформы распределяют прибыль среди держателей токенов посредством систематических обратных выкупов.

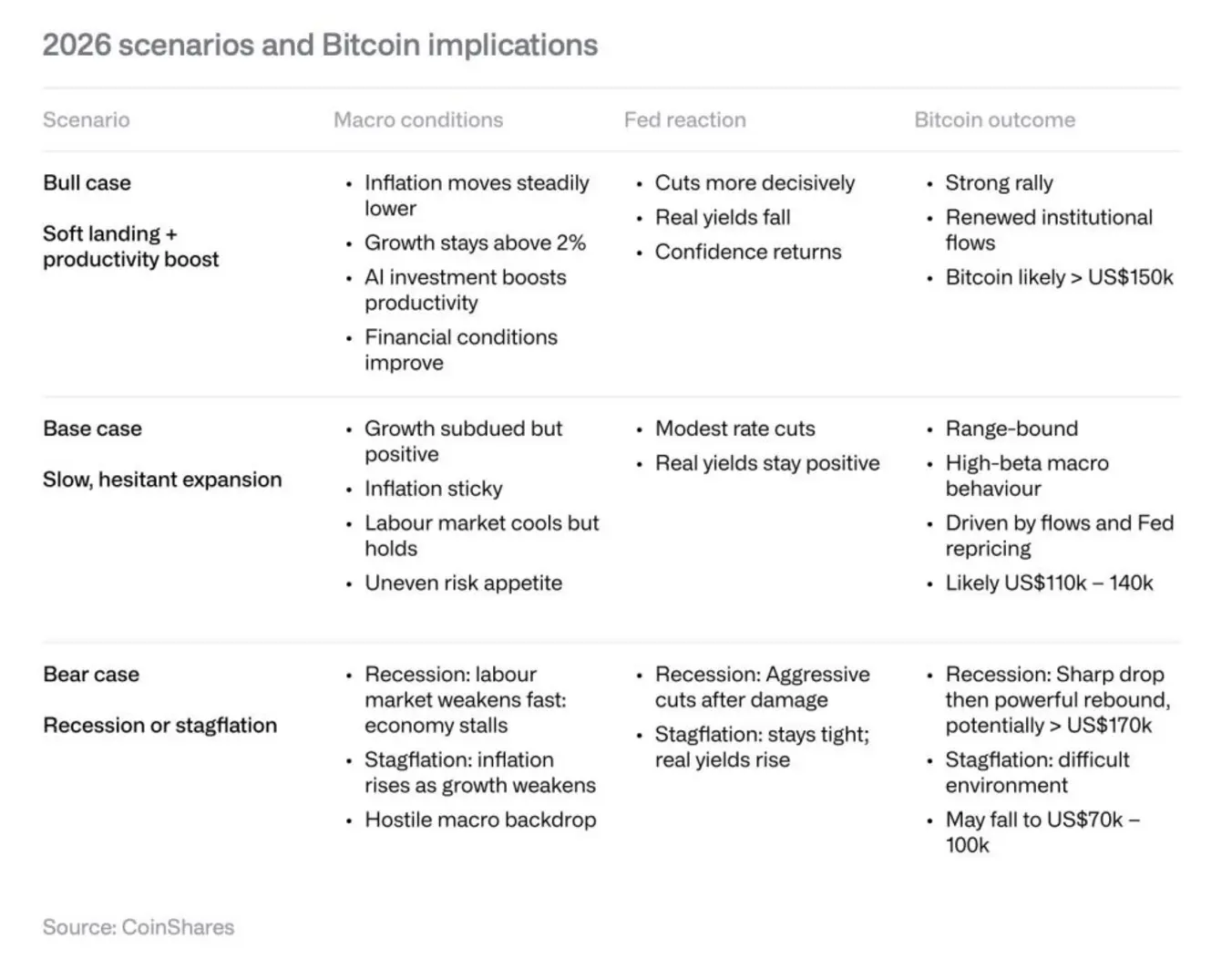

CoinShares прогнозирует три различных сценария для Bitcoin в 2026 году. Оптимистичный сценарий, обусловленный ростом производительности и стабильной дефляцией, может поднять Bitcoin выше $150 000.

Базовый сценарий предполагает диапазон торговли от $110 000 до $140 000, обусловленный потоками ETF и ожиданиями относительно Федеральной резервной системы.

Пессимистичный сценарий разделяется на рецессию, когда агрессивная денежно-кредитная политика может поддержать цены выше $170 000, и стагфляцию, которая может снизить оценки до $70 000 – $100 000.

В отчете отмечается, что «Федеральная резервная система чувствует фундаментальный дискомфорт: хочет смягчить политику, но постоянно сомневается в хрупкости тенденции дефляции,», создавая среду, требующую обоснования роста активов.

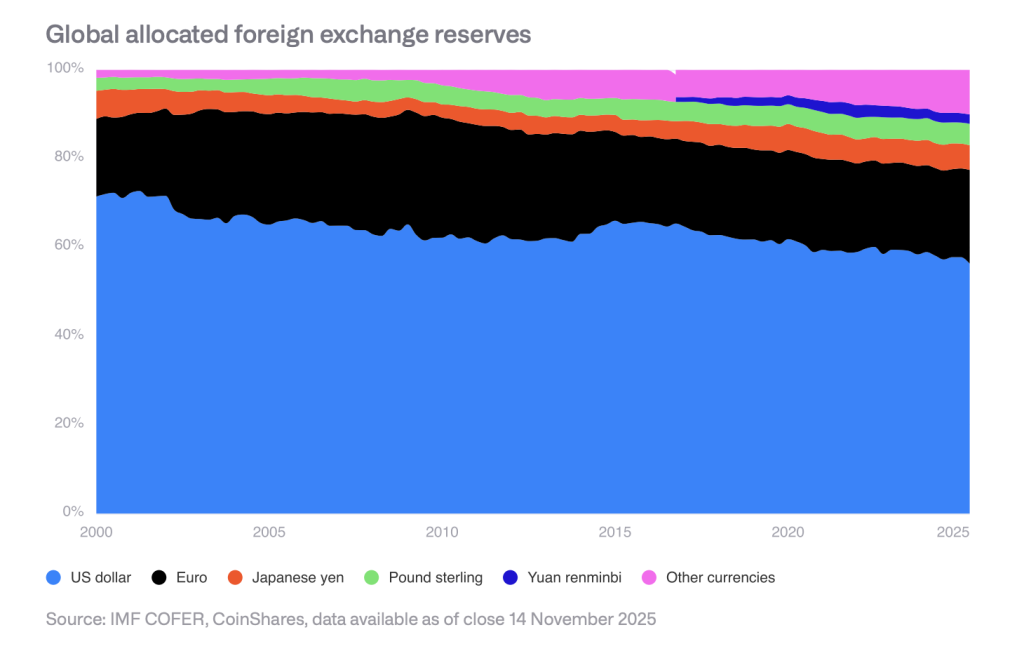

Этот фон отражает ослабление доминирования доллара, доля которого в качестве мировой резервной валюты составляет середину пятидесятых годов, по сравнению с примерно 70% в начале тысячелетия.

Корпоративные запасы Bitcoin представляют концентрационные риски

Корпоративные запасы Bitcoin значительно выросли, при этом публичные компании увеличили свои активы с 44 в январе 2024 года до 190 к ноябрю 2025 года.

Общий объем активов почти в четыре раза увеличился с 265 709 BTC до 1 048 520 BTC, а общая стоимость выросла примерно в девять раз – с $11,7 млрд до $90,7 млрд.

Strategy (MSTR) доминирует в этой сфере, владея 61% Bitcoin, принадлежащих публичным компаниям, увеличив свои запасы с 189 150 BTC до 650 000 BTC.

Компания владеет активами на сумму около $70 млрд при долге в $8,2 млрд, привлеченном посредством конвертируемых облигаций. Топ-10 корпоративных держателей контролируют 84% предложения, а топ-20 – 91%.

CoinShares выявила два сценария, которые могут вынудить Strategy продать Bitcoin, поскольку и Сейлор, и генеральный директор подтвердили, что они будут продавать.

Компания имеет $6,6 млрд в виде необеспеченных привилегированных акций и $3,2 млрд в виде долговых обязательств, приносящих проценты, с общим годовым денежным потоком почти в $680 млн.

По мере приближения скорректированной чистой стоимости активов к паритету новые акции теряют привлекательность, а риск рефинансирования возникает с ближайшей датой погашения долга в сентябре 2028 года.

В отчете предупреждается, что ослабление финансовой устойчивости может спровоцировать порочный круг, в котором падение цен вынудит продавать Bitcoin для покрытия обязательств.

Хотя CoinShares не ожидает, что это произойдет в 2026 году, со временем на рынок может хлынуть сотни тысяч монет.

Институциональное внедрение продвигается по нескольким каналам

Через два года после одобрения US spot Bitcoin ETF в 2024 году эти продукты привлекли более $90 млрд активов.

CoinShares ожидает, что четыре крупных американских брокерских компании официально разрешат распределение Bitcoin ETF по своему усмотрению в 2026 году, а как минимум один крупный провайдер 401(k) включит криптовалютные опции.

В отчете прогнозируется, что филеры 13F в совокупности будут владеть более чем одной трети активов спотовых Bitcoin ETF к концу 2026 года.

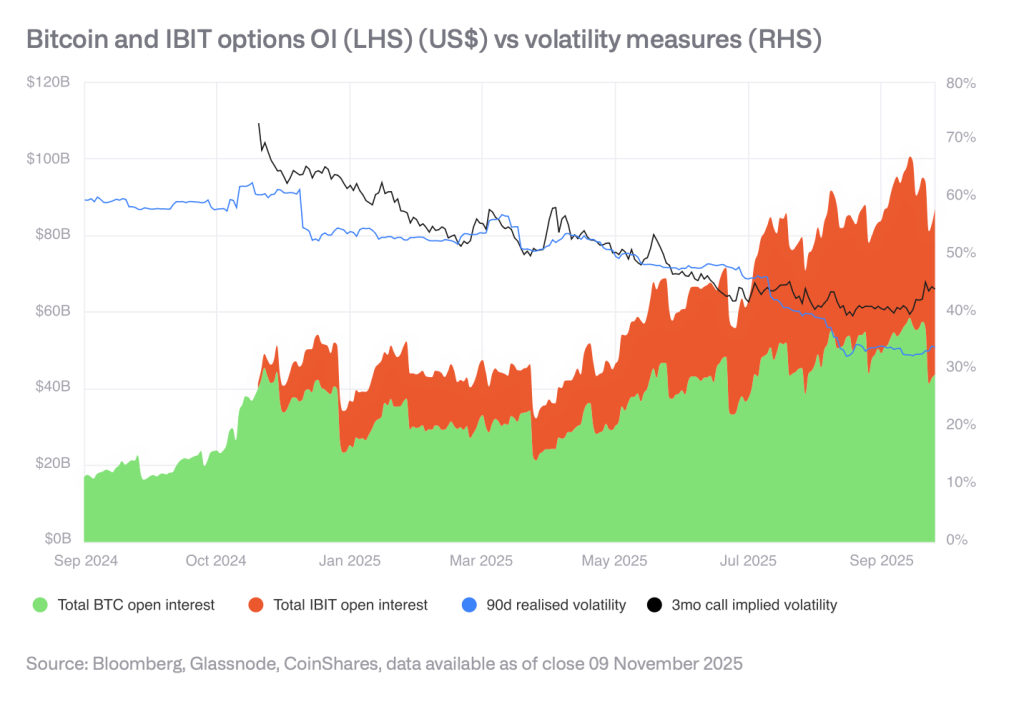

Развитие опционного рынка продолжает снижать волатильность по мере расширения открытого интереса.

Измерения за 30 дней показали, что в 2025 году волатильность Bitcoin опускалась ниже, чем у традиционных активов, что знаменует собой значительный сдвиг от исторических тенденций.

Рост стейблкоинов и токенизации ускоряется

Сектор стейблкоинов достиг $300 млрд, при этом USDT контролирует $185 млрд, а USDC – $75 млрд. Ежемесячный объем торгов на децентрализованных биржах превышает $600 млрд.

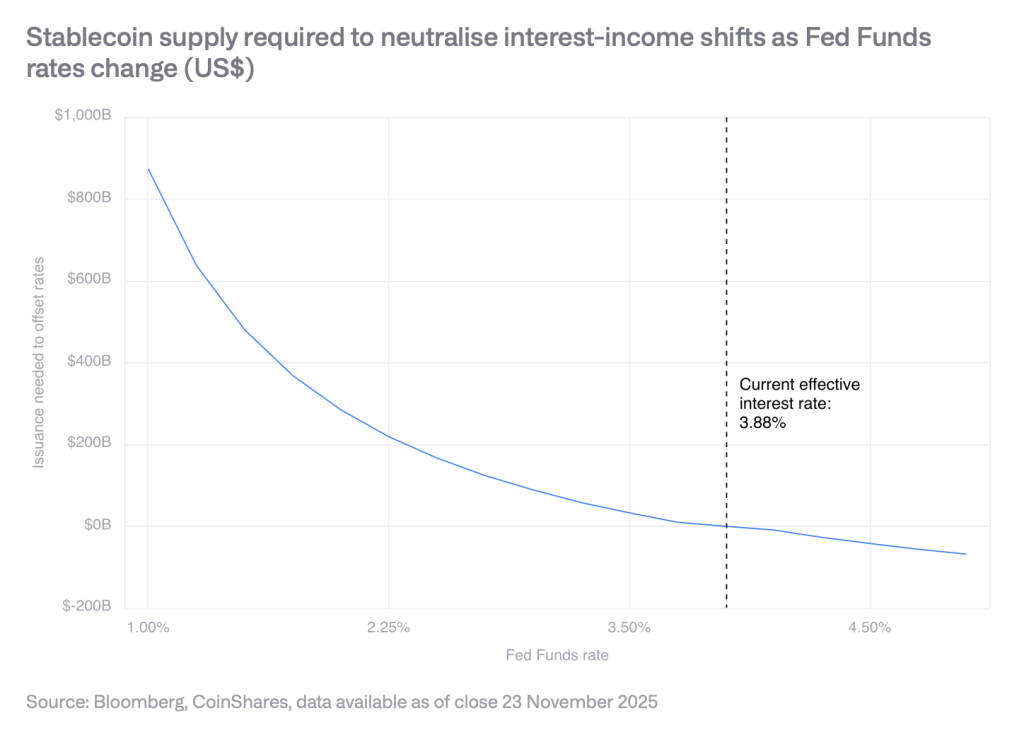

Однако CoinShares отмечает, что если ставки снизятся до 3% к концу 2026 года, то предложение стейблкоинов должно вырасти на $88,7 млрд, чтобы поддерживать текущий доход для эмитентов, хотя госсекретарь казначейства Скотт Бессент прогнозирует расширение рынка до $3 трлн к 2030 году.

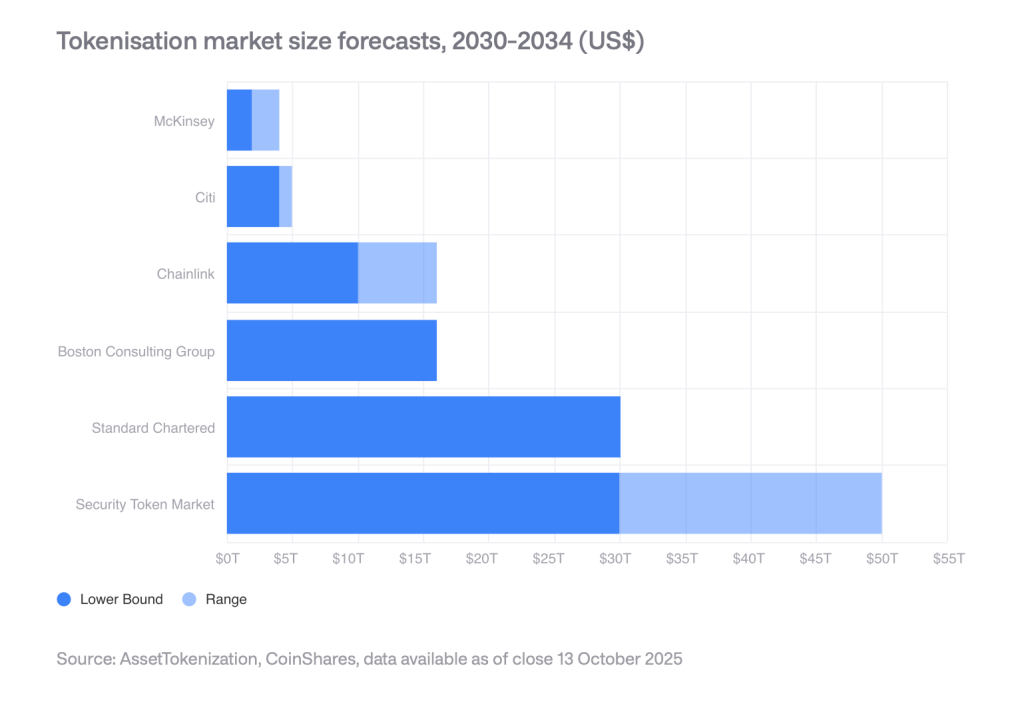

Рынок токенизированных активов удвоился в 2025 году, увеличившись с $15 млрд до более чем $35 млрд. Частный кредит вырос с $9,85 млрд до $18,58 млрд, а токенизированные казначейские облигации – с $3,91 млрд до $8,68 млрд.

CoinShares подчеркивает институциональное внедрение через расширение BlackRock своего фонда BUIDL и запуск JPMorgan токенизированного депозитного токена JPM Coin на Base.

В настоящее время отраслевые прогнозы предполагают, что рынок достигнет триллионов долларов к 2030 году, а оценки достигают 30 триллионов к 2034 году.

CoinShares заключает, что «2026 год выглядит как год, когда центр тяжести отрасли смещается от повествования к практической пользе, денежному потоку и интеграции.»

Автор – Anas hassan